盤點醫療器械國產替代熱門領域,哪些行業已經蓄勢待發?

實現國產替代,在我國醫療器械領域一直是長久不衰的話題,同時也是眾多細分領域一直以來的發展規劃和目標。

近日,國家財政部及工信部聯合發布的《政府采購進口產品審核指導標準》(2021年版)通知流出,該通知明確規定了政府機構(事業單位)采購國產醫療器械及儀器的比例要求。

其中137種醫療器械全部要求100%采購國產;12種醫療器械要求75%采購國產;24種醫療器械要求50%采購國產;5種醫療器械要求25%采購國產。采購范圍覆蓋監護儀、影像設備、體外診斷、高值耗材等多個品類。

近幾年里,相關政策一直在為醫療器械的國產替代提供支持。一方面,部分政策以提高國產醫療企業創新能力為主要目標,并以提升醫療器械的審批質量、效率為重點,為實現國產替代打下基礎。

另一方面,政策也在逐步加強對進口醫療器械的采購行為規范,我國多個省市均在其公布的政府采購政策中明確提出要嚴格限制進口醫療器械,以推進醫療機構中醫療設備的占有率。

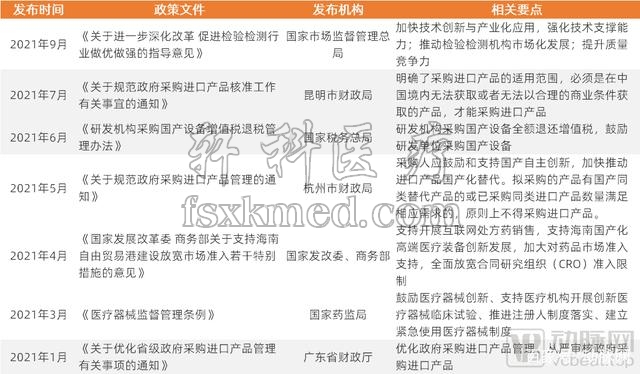

今年以來部分有關國產醫療器械發展的政策

早在2007年,國家財政部就印發了關于《政府采購進口產品管理辦法》的通知,主要是為了推動和促進自主創新政府采購政策的實施,以及規范政府在進口產品方面的采購行為。

今年以來,浙江省、廣東省、四川省相繼推出了最新的進口醫療設備采購清單,其中,廣東省發布的采購清單中包含的進口器械數量更是呈現出了跳水式下降。

從中低端走向高端,國產替代的下一步

在政策的不斷推動下,越來越多的優質國產器械走向市場,國產品牌的市場份額也不斷擴大,過去主要依賴進口的基本醫療器械產品已基本實現國產化,國產替代也逐步從中低端市場走向高端市場。

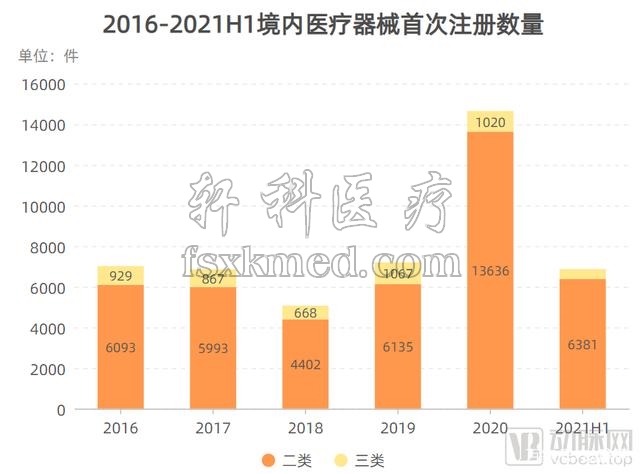

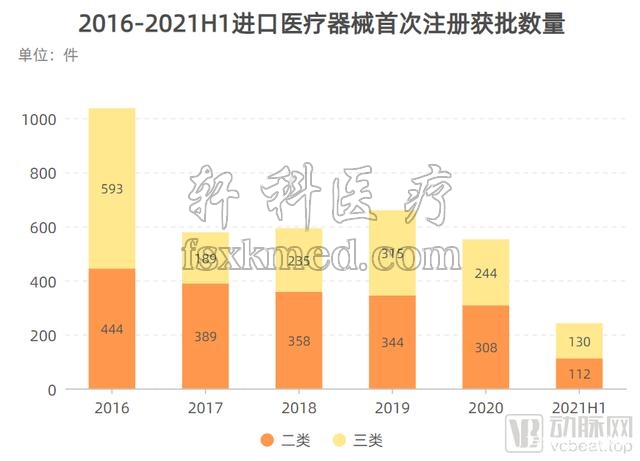

由上圖可知,近年來國產獲批二類、三類器械數量整體上處于上升狀態,2020年受疫情影響,獲批器械數量更是出現了爆發式增長。與之相反的是,近六年首次獲批的進口醫療器械數量整體上呈逐年下降趨勢。

可以看出,境內二類器械獲批數量遠遠大于進口二類獲批數量,說明在中低端器械領域,國產基本實現替代,而境內三類獲批器械數量不僅逐漸上升,且整體數量也已超越進口三類,這也在一定程度上意味著在高端醫療器械方面,國產替代開始加速。

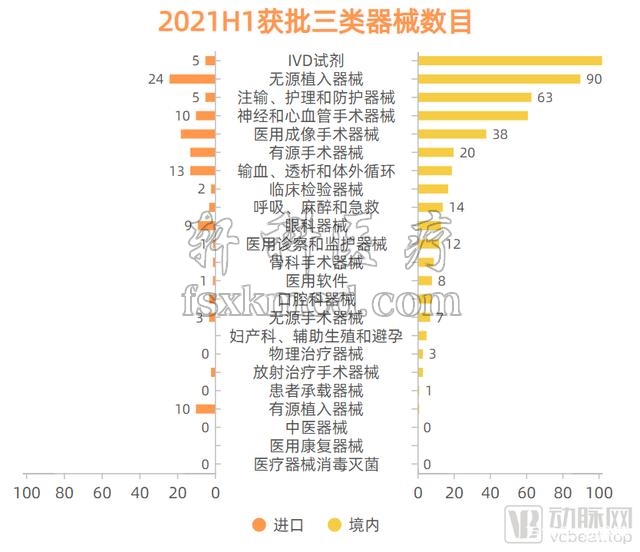

獲批產品類別方面,對比2018年和2020年全年境內三類器械的獲批情況可以發現,在這兩年時間里,口腔科器械、骨科手術器械、婦產科、輔助生殖和避孕器械、物理治療器械、呼吸、麻醉和急救器械的獲批數量增幅位列前五位,但同時這五類獲批數量均處于較低水平。

體外診斷試劑、無源植入器械、注輸、護理和防護器械、神經和心血管手術器械、醫用成像器械這五大類則一直位列獲批前五位,這一情況在2021年上半年同樣得到了延續(2021H1獲批三類器械情況在后文再做分析)。

哪些領域實現了國產替代?

從獲批數據上看,我國醫療器械大多細分領域的國產替代已經開始提速甚至于已實現國產替代,那么具體而言,我國哪些領域已經突破了技術壁壘,并基本實現了進口替代(國產占比超過50%)?

IVD-生化診斷

生化診斷是我國起步最早的體外診斷子行業之一,多年來一直是醫院的常規診斷檢測項目,目前我國生化診斷領域國產品牌的市占率已達到了70%,已經基本完成進口產品替代。

相對于IVD其他子領域而言,生化診斷試劑的技術壁壘較低。此外,上世紀末進口品牌進入中國時,由于生產成本及檢疫、稅收等原因,進口生化診斷試劑的價格普遍偏貴,因此生化診斷試劑成為了眾多國產企業進入體外診斷領域和實現國產替代的切入點。

隨著技術的不斷完善和在生化診斷試劑上的經驗積累,國內企業順應行業發展趨勢也開始發力生化儀器,并在技術和性能上追趕進口品牌,逐步實現生化診斷市場的國產替代。

現階段,我國生化診斷領域整體上以國產品牌為主,但集中度較低,主要企業為邁瑞、科華生物、九強生物等。

監護儀

國產監護儀的發展過程,在某種程度上也對應著邁瑞的成長史。

90年代,我國監護儀市場為外企所壟斷,而邁瑞通過早期代理進口產品的積累開始逐步走向自主研發的道路,并先后向市場推出了第一臺國產血氧飽和監護儀和第一臺國產多參數監護儀,打破了國外巨頭的壟斷。

隨后,邁瑞不斷加大研發投入力度,并且不斷根據臨床實際需要優化產品,監護儀也歷經了“以單片機為核心-以PC為核心-以網絡為核心”的轉變。現階段,邁瑞在監護儀領域已做到國際市場市占率第三,國內市場市占率第一(市占率超60%)。

冠脈支架

1998年,冠脈支架開始在我國廣泛應用,此后的數年時間里,經皮冠狀動脈介入(PCI)手術量及冠脈支架使用量均保持超高速增長。但我國對于心血管支架的研發較晚,早期國內相關市場基本上由強生、美敦力、波士頓科學等多家跨國巨頭主導,這一情況在2004年得到了改變。

2004年,微創醫療上市了首個國產藥物洗脫冠脈支架,隨后樂普醫療和吉威醫療的新產品先后推出,憑借優良的技術性能和相對便宜的價格,國產冠脈支架開始迅速起量。據中國醫療器械行業外科植入物專業委員會統計數據顯示,2006年、2007年、2008年國產支架市占率分別達到59%、65%、70%,國產冠脈支架“成功逆襲”,實現國產替代。

除上述領域外,DR、心臟封堵器等領域同樣在國產替代方面取得了優異成績。總結我國已經實現國產替代的器械細分領域的經驗,可以看出,技術、性價比、品牌都是國產企業的制勝法寶。此外,在這一過程中,大多數企業選擇在國內競爭格局尚未形成之前就推出產品,形成先發優勢,快速搶占市場,從而躋身國產第一梯隊。

國產替代,下一個錨點有哪些?

雖然近年來我國醫療器械市場發展勢頭不減,且已成為了全球第二大醫療器械市場,但不可否認的是,我國醫療器械領域中仍有多個細分領域是以進口為主導。

對此,動脈網通過分析2021年上半年獲批三類器械的國產產品和進口產品數量以及進口產品的主要種類,試圖分析不同領域的國產替代狀態,尋找下一個在未來有望完成國產化的賽道。

通過分析2021年上半年境內和進口獲批三類器械的情況,可以看出有源植入器械、眼科器械、醫用成像手術器械、有源手術器械等領域進口產品仍占有重要比例,在有源植入器械領域,進口產品更是遠超國產產品。

一、有源植入器械:ICD植入式心律轉復除顫器

在今年上半年獲批的10個進口有源植入器械中,有約一半均是ICD。根據定義,ICD是一種植入患者胸腔內,通過除顫導線經靜脈與心臟相連接,能自動識別并及時終止惡性室性心律失常的電子裝置。

ICD同時具有除顫和起搏的功能,當患者心跳過速時,ICD能通過高能電脈沖轉復為正常心律;而當患者心跳過緩時,ICD能通過低能電脈沖將心律恢復正常。合理使用ICD可以糾正快速性室性心律失常,減少猝死的發生率,延長患者壽命。多項臨床證實,ICD是預防心臟性猝死的最佳治療方法。

但在技術層面,ICD是將現代臨床心臟電生理與起搏技術和現代微電子技術緊密結合的高科技成果,其產品系統集成復雜、對及時性、有效性和安全性有著極高的要求,又兼具起搏器提供的起搏功能,因此被公認是行業中技術門檻最高、研發風險最高的三類有源植入醫療器械之一。

雖然產品臨床應用價值明顯,但ICD在我國的普及率并不高,據國家衛生健康委員會心率失常介入質控中心上報數據,2018年中國大陸ICD植入量為4471例,遠低于歐美國家的部分歐美國家的ICD植入量。

>>>>費用昂貴成ICD普及重要障礙

價格,是造成我國ICD設備普及不高的重要原因。現階段臨床常用ICD有兩種,一般價格在6萬到8萬之間,部分產品價格高達10萬-15萬元,雖然部分費用可經醫保報銷,但對普通家庭而言依舊開銷巨大。

且我國ICD領域尚未形成明確的治療參考指南,市場教育存在不足,這些原因同樣也是限制我國ICD植入量發展的重要因素。

此外,ICD在后期的應用和推廣上也存在一些隱患。今年4月,美敦力就因為電池原因對ICD產品進行了主動召回,級別為一級。此前,波士頓科學、圣猶達(被雅培收購)等企業也都曾進行過ICD產品主動召回。作為植入體內的三類器械,ICD的安全性格外重要。

>>>>高壁壘的ICD領域,國內哪些企業在涉足?

市場方面,我國ICD領域呈進口壟斷狀態,暫無上市的國產ICD產品。

根據《2019-2023年中國植入性心律轉復除顫器(ICD)市場分析可行性研究報告》顯示,目前國內ICD市場主要被波士頓科學、美敦力、百多力、圣猶達等品牌占據。

進口壟斷之下,部分國產品牌開始嘗試布局這一研發難度高的領域,力爭用原創產品搶占市場。

早在2014年,微創醫療便與索林(LivaNova旗下心律管理業務)成立了合資公司“創領心律管理”,共同研發、生產和營銷心律管理器械(包括起搏器、ICD及CRT等)。

2015年,創領心律管理推出了PLATINIUMTM系列植入式除顫器,該產品具有全球最長的14.3年使用壽命,可降低頻繁更換ICD可能產生的風險,海外市場反響良好。2018年,微創醫療宣布與云峰基金共同完成了對索林的收購,自此,微創醫療擁有了CRM(心臟節律管理)全套產品線。

另一家在ICD領域有所布局的企業則是來自蘇州的無雙醫療。自2017年成立以來,無雙醫療就始終專注于CRM領域三類有源產品的研發和產業化,同時以ICD作為切入點。據了解,無雙醫療的一代ICD產品已進入注冊檢驗流程,并已申報創新醫療器械。

二、醫用成像手術器械:內窺鏡

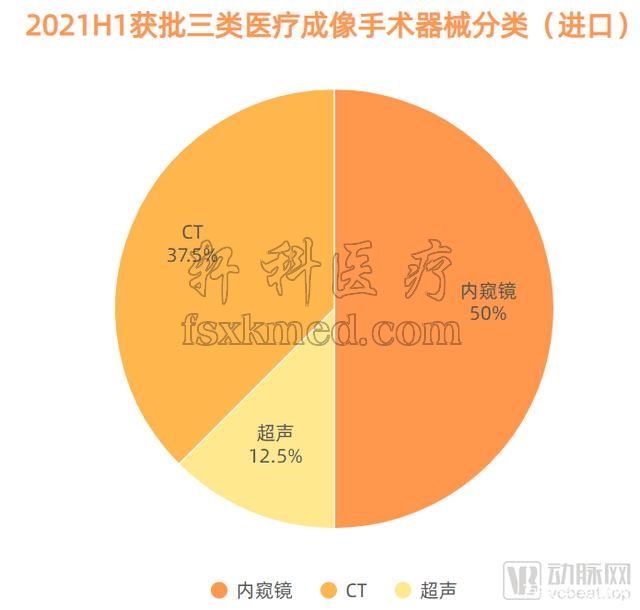

醫用成像手術器械領域實際上國產獲批數量多于進口,但獲批產品更多的集中在CT以及MRI方面。在今年上半年獲批的18款進口三類醫用成像手術器械中,內窺鏡占據了重要比例。

內窺鏡自19世紀問世以來,不斷發展,如今已應用于消化內科、呼吸科、普外科、耳鼻喉科、骨科、泌尿外科、婦科等科室,成為重要的醫療診斷和治療設備。內窺鏡發展至今,已有硬管式內窺鏡、半可屈式內窺鏡、纖維內窺鏡和電子內窺鏡四代產品。電子內窺鏡由于更高的成像質量,已成為市場主流。

現階段由于臨床對微創治療的需求增加,用于微創手術的內窺鏡也再度迎來了發展良機。根據Evaluate MedTech公布的數據,2019年全球內窺鏡市場銷售規模達到209億美元,未來五年將以6.3%的年均復合增長率持續增長,并于2024年達到283億美元。

但我國內鏡檢查及微創治療開展時間較晚,國內內窺鏡企業的發展受到了一定的阻礙,目前國內內窺鏡市場仍是以進口品牌為主導。《中國醫療器械行業發展報告2019》顯示,卡爾史托斯、奧林巴斯、史賽克等海外巨頭占據的內窺鏡硬鏡市場份額超90%,國產替代空間巨大。

>>>>逐步掌握核心技術,為內窺鏡國產化帶來機會

對于內窺鏡這類技術壁壘高的設備而言,在核心部分和技術上實現突破顯然是國產化的重中之重。

據了解,內窺鏡的核心部件包含鏡頭、圖像傳感器、圖像處理器、光源。目前,國內企業在圖像處理器、光源等核心部件方面已實現突破,成為了內窺鏡國產化的有力支撐。

圖像傳感器方面,隨著CMOS圖像傳感器技術的崛起,原有的CCD圖像傳感器技術開始被替代。與CMOS相比,CDD制造難度大,核心技術被國外巨頭限制,價格也更為高昂,而CMOS不僅技術壁壘相對較低,且耗能低,噪聲小,其應用為內窺鏡的國產化帶來了機會。

隨著技術的深入,內窺鏡與眾多創新技術、材料和工藝相互融合,并朝著小型化、多功能、圖像高質量方向發展,隨之衍生出了眾多創新品類。現階段,三維內窺鏡、一次性內窺鏡、膠囊內窺鏡均是目前市場關注度較高的幾類產品。

>>>>三維內窺鏡:圖像效果更直觀

在成像方面,3D、4K與常規內窺鏡相比更加直觀和清晰,是目前大多數廠商的技術研發重點,其中三維內窺鏡在一定程度上能夠恢復自然視覺的優勢,經圖像處理器合成后的圖像具有立體效果,使得觀察到的畫面解剖層次更明顯,有利于提高手術效率。

就在今年,威高機器人的三維腹腔內窺鏡成功獲批,隨后,速瑞醫療和微創醫療相繼獲得了三維電子腹腔內窺鏡的NMPA批準,可見我國在三維內窺鏡方面已取得初步成果。

>>>>一次性內窺鏡:內窺鏡耗材化,五家企業獲批NMPA

傳統內窺鏡由于結構復雜,難以徹底清洗和消毒,這也導致了同一內窺鏡在不同患者之間使用時存在的交叉感染風險。

一次性內窺鏡作為解決這一問題的有效方案則應運而生。一次性內窺鏡不僅在解決交叉感染問題上表現優異,而且一次性使用不存在對內窺鏡的損耗,可以保證每次拆開包裝內窺鏡處于最佳狀態,一定程度上提升了手術效率。

據不完全統計顯示,目前國內一次性內窺鏡領域已有5家企業獲得NMPA注冊證,產品獲得了市場監管者的認可。

國內一次性內窺鏡NMPA獲批情況(部分)

>>>>膠囊內鏡:操作便捷,解決傳統胃腸鏡檢查痛點

一直以來,我國的消化道疾病發病率都居高不下,但是由于傳統胃腸鏡侵入式的檢查方式給患者帶來了較大的痛苦,患者積極性不高。而膠囊內鏡則無需麻醉、舒適安全,且診斷準確率可以達到普通內鏡效果,受到了更多患者的青睞。

此外,膠囊內鏡在避免交叉感染方面同樣也表現優異。據了解,安翰科技、金山科技、資福醫療、尚賢醫療均已推出膠囊內鏡產品,并銷往全球各地。

國內膠囊內鏡NMPA獲批情況(部分)

除上述類別外,超聲內鏡這一將內鏡和超聲相結合的消化道檢查技術同樣也是內窺鏡的一個創新方向。現階段在超聲內鏡領域奧林巴斯、富士和賓得已有產品上市,國內開立醫療在這一領域已經有所布局,但整體上國內并未有國產超聲內鏡上市,同樣存在巨大的國產替代空間。

三、無源植入器械:神經內/外科植入物

在今年上半年獲批的進口無源植入器械中,神經內/外科植入物、關節置換植入物、骨科填充和修復材料等產品為主要進口類別,其中神經內/外科植入物所涉及的神經介入市場正是我國亟需國產替代的領域之一。

據歸創通橋招股說明書顯示,現階段我國神經介入市場被美敦力、強生、史賽克等外資企業占據93%的市場,而國產企業正從無到有構建完整產品線。

神經介入市場主要包含針對缺血性中風和動脈狹窄的缺血類產品、針對動脈瘤的出血類產品及輔助建立通路的通路類產品。其中,缺血類產品由于患者更多,市場空間更大;出血類產品由于疾病復雜,操作難度更大,技術壁壘更高;通路類產品由于技術壁壘較低,已實現部分國產化。

在資本方面,神經介入頗得投資者青睞。據動脈網不完全統計,今年以來,神經介入領域已有8起融資并購事件,可以說相比已經成功實現國產替代的冠脈介入領域,神經介入所面臨的資本環境更加友好。

在產品質量方面,國產神經介入產品在質量上進步明顯,甚至有些產品的部分指標優于進口產品,不過球囊、覆膜支架、密網支架、動脈支架等產品國產的上市數量較少,相關市場有待進一步攻破。

造成國產神經介入產品滲透率低的原因是多方面的,產品價格、患者認知、腦血管疾病篩查、卒中中心數量等因素都對其造成了一定影響,這也是未來神經介入領域器械需要突破的地方。

寫在最后

除前文提到的ICD、內窺鏡、神經介入領域外,我國在心臟瓣膜、人工血管、影像設備核心零部件方面同樣也存在進口占據主導地位的情況。

過去十余年里,我國醫療器械行業不斷飛速發展,并成為全球第二大醫療器械市場,但整體上我國醫療器械行業國產化率仍然較低。廣闊的進口替代市場,在未來勢必成為國內醫療器械公司的必爭之地。

國產替代之路道阻且長,尤其現階段急需國產替代的領域多為更具技術壁壘的高端醫療器械,但一方面國內龐大的人口基數意味著大量的醫療需求,另一方面政策上不斷利好國產器械發展,這都為國內企業的發展提供了契機。

相信在未來,隨著越來越多的企業加大創新研發力度,國內醫療行業將會有更多的領域實現國產替代,一大批的創新主體也會快速崛起。

文章轉載自:https://baijiahao.baidu.com/s?id=1714553126486566582&wfr=spider&for=pc

參考資料:【百頁重磅醫療器械深度報告-連載之二】黃金十年,誰執牛耳——興證醫藥健康